萤石上市即破发,蒋海青压力山大

原创出品 | 「创业最前线」旗下「子弹财观」

作者 | 黄燕华

编辑 | 蛋总

美编 | 倩倩

2023年伊始,在万象更新之前,或许是“黎明前天最黑”,二级市场的表现依然有点低迷。

被称为科创板“智能家居第一股”的萤石网络(下称萤石),非但没在上市当天收获暴涨,反而迎来了股价大跌,让人始料未及。毕竟在这几年里,智能家居的概念、相关企业及其产品备受关注,那为何“智能家居第一股”在二级市场遇冷?

2022年12月28日,萤石登陆上交所科创板挂牌上市,发行价为28.77元/股,开盘报28.77元/股。但盘中股价出现大幅下滑,截至上市首日收盘,萤石股价报25.25元/股,下跌12.23%。

值得玩味的是,12月29日,也就是上市的第二天,萤石便发公告称,公司董事长兼总经理蒋海青与副总经理、董事会秘书兼财务总监郭航标基于对公司未来发展前景的信心和对公司价值的认同,12月28日至29日以集中竞价方式合计增持公司股份139.5万股(占公司总股本0.25%)成交额合计3505.37万元。

不过,「子弹财观」注意到,12月29日这一天,萤石的股价依然走低。截至当日收盘,萤石股价报24.61元/股,较上一个交易日下挫2.53%。截至发稿前,萤石最新股价为29.07元/股,市值为163.52亿元,较上市时稍有起色。

作为“安防茅”海康威视的控股子公司,萤石为何上市即破发?这家将自身定位于“智能家居服务商及物联网云平台提供商”的企业还有哪些难关要闯?

1、萤石的前世今生

提及萤石,或许很多人不太熟悉,但如果提到海康威视,大家就不会陌生。萤石的前身就是海康威视的互联网业务中心,成立于2013年,以“萤石”为品牌,同时推出首款智能摄像机。

两年后,海康威视出资设立萤石有限,注册资本为100万元。自此,萤石开始公司化运作,并正式入局智能家居赛道。

图 / 萤石官网

图 / 萤石官网

可以说,萤石从诞生之初起便流淌着海康威视的“血液”,其高管几乎都是海康系,董事长蒋海青正是早年跟着胡扬忠从体制内集体“脱编”的28名工程师之一,自海康威视创立伊始就加入的嫡系,历任总经理助理、副总经理、高级副总经理。

此前,蒋海青还担任过海康威视产品研发中心、解决方案研发中心和新业务管理中心主要负责人。

2017年,萤石首次盈利,营收超10亿元,成为海康威视首个盈利的创新业务。随着萤石的发展提速,蒋海青决定把全部精力投入到萤石中来,他在2019年就完全辞去了在海康威视的职务。

值得注意的是,在2020年之前,萤石尚未建立独立的生产和采购体系。

直到2020年,萤石出于上市等原因考虑,才向海康威视及其下属公司、海康电子、第三方等购买机器设备,推进了公司的独立的生产和采购体系建设。

次年,也就是2021年,萤石上市进程开始启动。这一年的4月,萤石有限整体变更为股份制公司;8月,海康威视称拟分拆萤石至上交所科创板上市;12月,萤石向上交所提交《招股书》申报科创板上市。

2022年,萤石上市进入加速期。6月6日,萤石首次公开发行股票并在科创板上市申请审核通过;11月22日,证监会发布公告,同意批准萤石首次公开发行股票;12月28日,萤石成功登陆上海证券交易所科创板。

不过,上市后的萤石股价却震荡走低。据「子弹财观」观察,上市当天,萤石以28.77元/股的价格开盘,与发行价持平。开盘股价略涨后迅速掉头向下跌,一度跌超13%至25元/股。截至上市首日收盘,萤石股价报25.25元/股,大跌超10%,达到12.23%,市值为142亿元,不到此前市场估值(374亿元)的一半。

2、上市即破发的背后

那么,萤石为何在上市首日就遭遇“破发”?

对此,萤石方面向「子弹财观」表示,二级市场表现受宏观环境、行业、市场行为等诸多因素综合影响,公司会坚持以稳健的经营与切实的社会责任担当回报投资者、回馈社会。

不过,在「子弹财观」看来,萤石上市即破发很可能跟其业绩承压有关。

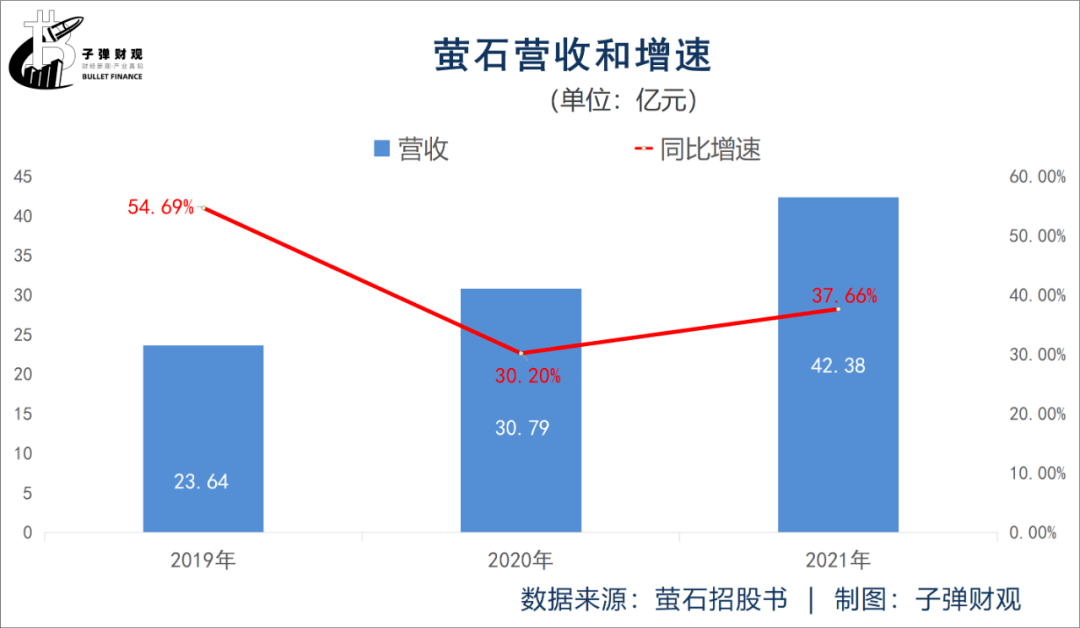

先看营收。招股书显示,2019年、2020年和2021年萤石的营收增速依次为54.69%、30.20%和37.66%,呈总体放缓态势。

另据招股书,萤石预计2022年可实现营收区间为40.26亿元至46.62亿元,同比下降5%至同比增长 10%。显然,无论是同比下降还是同比增长,2022年萤石的营收增速均远低于此前三年(2019-2021年)。

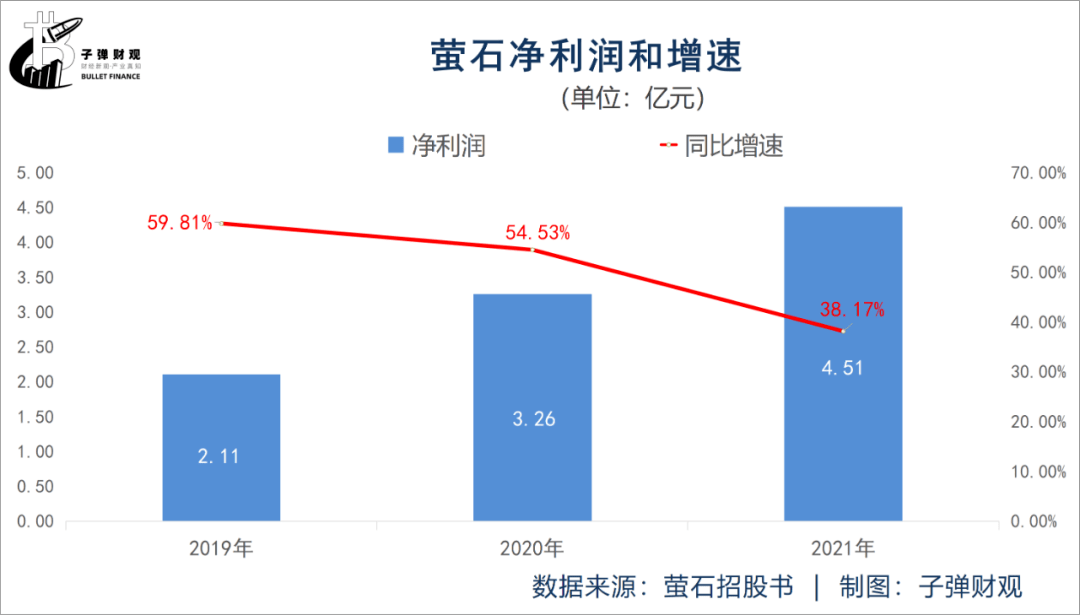

再看净利润。招股书披露,2019年、2020年和2021年萤石的净利润增速分别为59.81%、54.53%和38.17%,呈逐年趋缓之势。

另据招股书,萤石预计2022年实现的净利润区间为2.70亿元至3.70亿元,同比下降40%至18%。很明显,2022年萤石的净利润注定负增长,增速延续下滑态势。

更重要的是,萤石较难改变业绩承压的局面。公开信息显示,目前萤石的主营业务为云平台服务和智能家居业务。其中,智能家居产品又包括智能家居摄像机、智能入户、其他智能家居产品等。云平台服务包括针对普通消费者用户提供云存储、智能提醒、人脸识别等付费增值服务等。

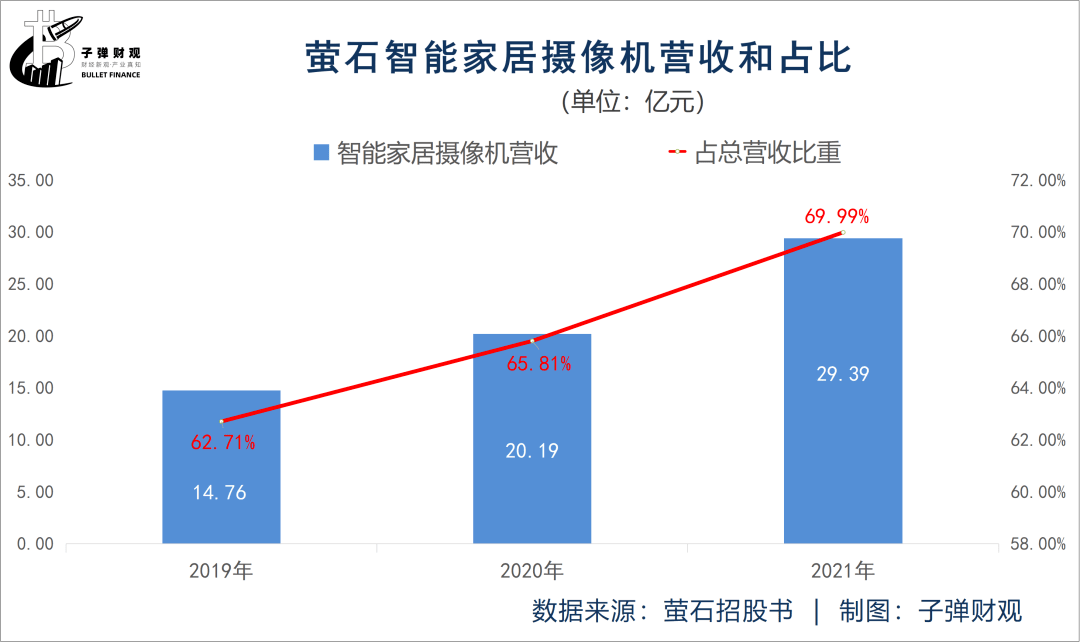

「子弹财观」注意到,萤石其实也面临营收单一的问题。招股书显示,2019年、2020年和2021年,智能家居摄像机业务为萤石贡献的营收比重分别为62.71%、65.81%和69.99%,呈逐年上涨趋势,且一直都在60%以上。

这意味着,萤石对智能家居摄像机业务越来越依赖。

但即便有优势的智能家用摄像头领域,萤石也面临来自小米、华为、360等企业的直接竞争。其涉足的目前难当重任的其他智能家居领域面临的竞争同样激烈:智能锁赛道有德施曼、凯迪仕、鹿客等企业,扫地机器人赛道有科沃斯、石头、云鲸等厂商,智能中控屏赛道有涂鸦、欧瑞博等企业......

而在物联网平台方面,萤石则需要面临来自亚马逊、谷歌、微软和阿里巴巴等在物联网云平台上的硬件产品之争。

显然,业绩增长疲软,同时行业竞争又日益激烈等诸多利空信号,难免会引发投资者对萤石未来发展前景的担忧,最终反映在股价上则是直接的下跌。

需要指出的是,企业上市即破发给其带来的影响不容忽视。如大家所知,上市本身就是一个“活广告”,破发通常会对公司形象造成不利影响,因此第一印象还是非常重要的,会影响公司以后的证券活动。

3、萤石的多重隐忧

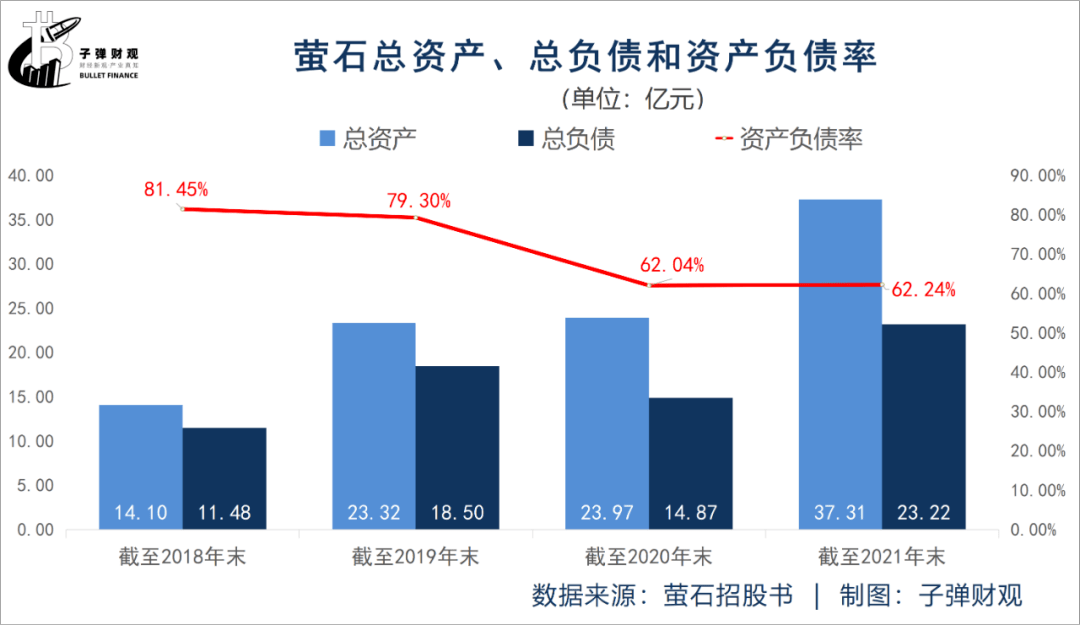

实际上,萤石面临的问题远不止上述所提及的这些。譬如,该公司的资产负债率长期偏高。

根据招股书,在过去的4个年度(2018年-2021年)里,萤石的平均资产负债率高达71.26%,超过公认的资产负债率适宜水平(40%-60%)。

值得注意的是,资产负债率过高,意味着企业偿债能力较弱,存在较大的财务风险。所以,“如何降低资产负债率”将成为萤石不得不面对和尽快解决的一道难题。

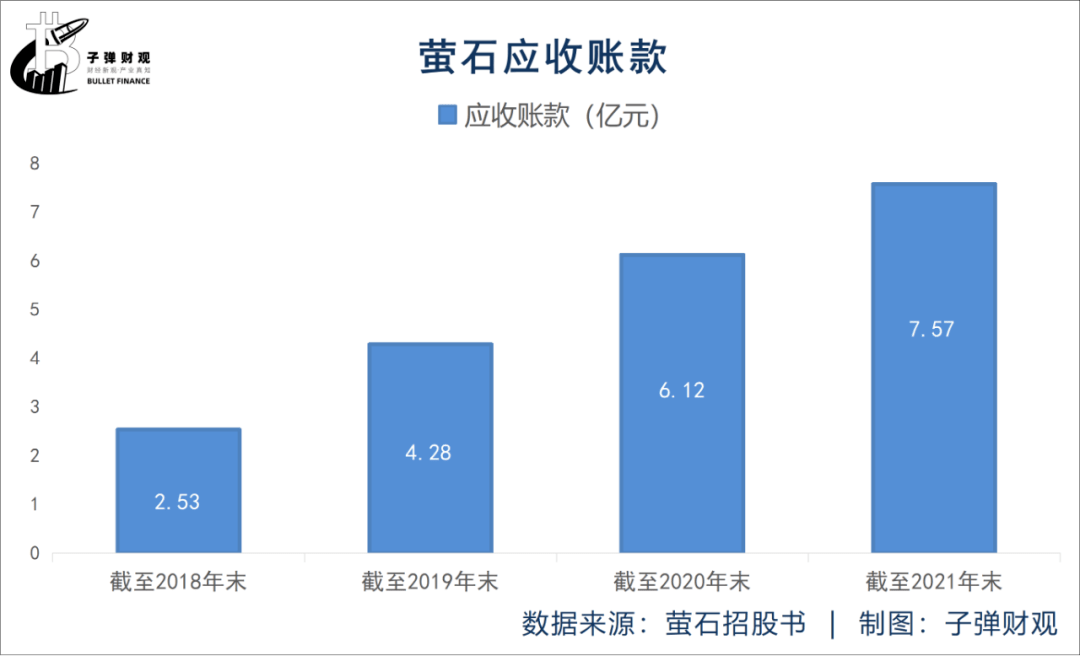

除了资产负债率偏高以外,萤石也面临应收账款激增的风险。招股书显示,截至2018年末,萤石的应收账款仅为2.53亿元,而截至2021年末,这一数值已飙升至7.57亿元。

也就说,短短三年时间,萤石的应收账款已增长近2倍。

需要指出的是,应收账款增加意味着萤石的资金回收较慢,会增加公司的财务风险。而且如果企业的应收账款无法收回,将被作为坏账处理。

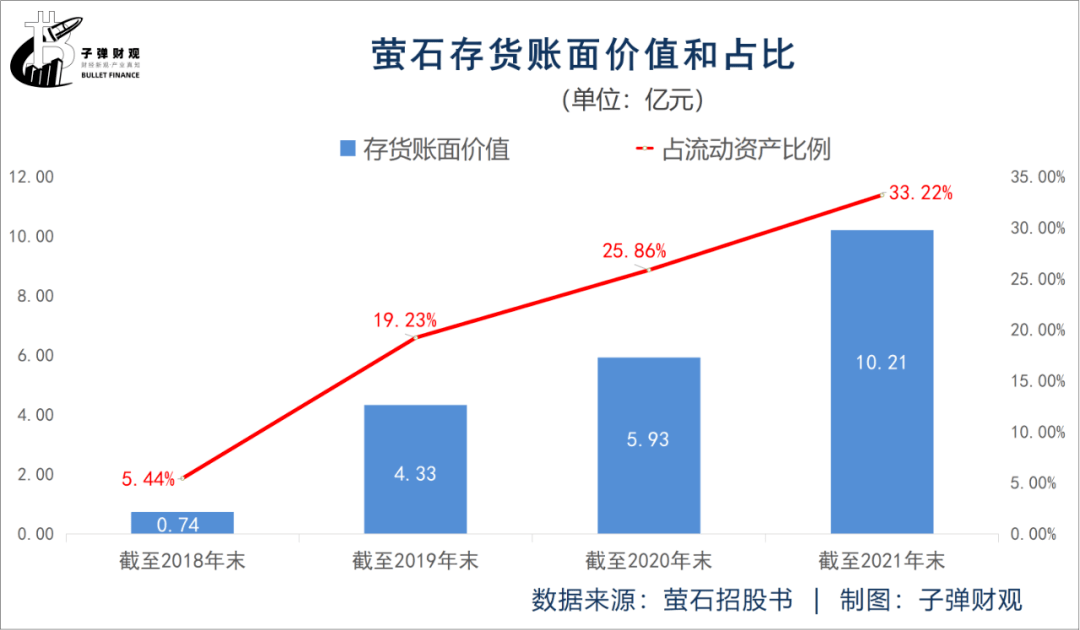

此外,萤石的存货账面价值正逐年增加。根据招股书,2018年末-2021年末,萤石的存货账面价值依次为0.74亿元、4.33亿元、5.93亿元和10.21亿元。

而且,萤石的存货账面价值占当期末流动资产的比例在逐年上升,分别为5.44%、19.23%、25.86%和33.22%。

需知,存货账面价值的增加会给企业带来较大的现金流压力。如果未来公司产品价格和原材料价格发生不利变动,公司存货将面临跌价风险,会对企业经营业绩产生不利影响。

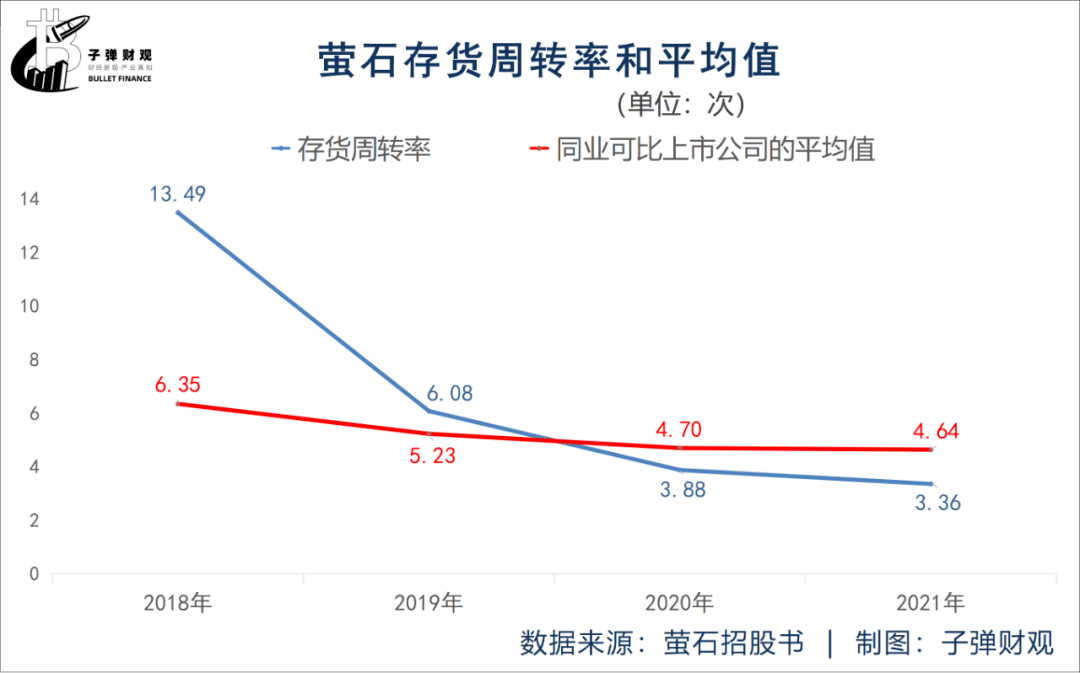

不仅如此,萤石的存货周转率也在逐年下降。招股书显示,2018年-2021年,萤石的存货周转率依次为13.49次、6.08次、3.88次和3.36次。

而且,从2020年起,萤石的存货周转率已下滑至同业可比上市公司的平均值以下。

存货周转率表示企业把存货卖出去的能力。一般来说,存货周转率下降,表明企业存货项目的资金占用增长过快,超过了其产品销售增长速度。同时,存货周转率下降也意味着企业产品竞争力下降。

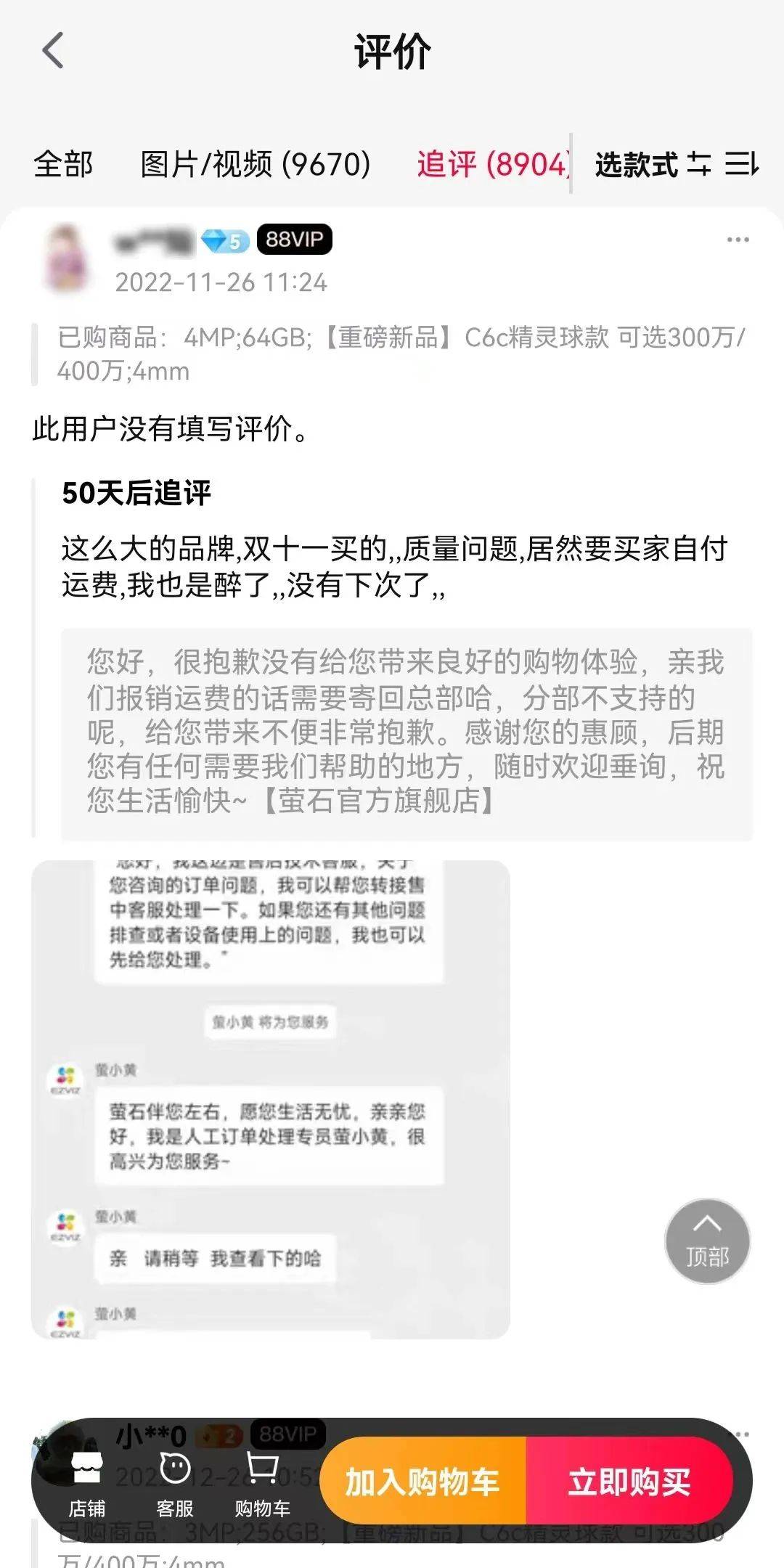

还有就是,萤石也面临口碑信誉下滑的风险。「子弹财观」注意到,无论是在抖音、小红书等社交平台,还是在天猫、京东等电商平台,抑或是在黑猫投诉等投诉平台上,都有不少关于萤石产品质量问题的投诉。