商旅 SaaS 直面 To C 巨头

83 亿美金,2014 年 9 月 19 日 SAP 收购了差旅和费控管理 SaaS —— Concur。

随着 SAP 的收购,Concur 被国内 SaaS 市场所熟知,进而也出现了一批商旅 SaaS 的追随者。

这家成立于 1993 年的厂商,在 2013 年才开始推行差旅及费用管理领域移动端 SaaS 服务,收费方式是以每张报销单据为单位来收取服务费,并且目标客户是大中型企业。

回顾 Concur 的发展史不难发现,Concur 也是一路“买买买”过来的。

2011 年,Concur 以 1.2 亿美元收购 TripIt (行程管理),用于追踪并分享客户旅行计划安排;

2012年10月,Concur 领投数字营销公司 Buuteeq,进一步将小型旅馆、精品酒店和单体酒店整合到其差旅费用管理产品当中;

2011 年 6 月和 2013 年 1 月,参投酒店搜索服务 Room77 的 B、C 轮融资;

2013 年 7 月,Concur 投资旅游产品价格追踪服务商 Yapta 420 万美元。

直到 2014 年被 SAP 83亿美金收购,Concur 进入 SAP 的大家族,当时是 SAP 从管理软件厂商向云端转型的初期,这笔收购也成为了 SAP 历史上金额最大的一笔收购。(参阅文章:《十年狂砸 700 亿美金 SAP 完成史诗般转型》)

IDC 预计:旅游和费用管理软件的市场规模将于 2020 年达到 24.6 亿美元。2014 年前后,国内出现了多家以商旅和费用管控的 SaaS 创业者。从崔牛会云图上我们可以看到有 25 家,当然国内还有很多商旅主题的 SaaS 还未进入崔牛云图。

向左费控 向右人力

“我们一直在做商旅 SaaS 的创业,也一直不被投资人关注,直到 SAP 收购 Concur 前后,国内的投资机构才发现我们。说宝库的美国对标厂商是 Concur ,其实那时我们对 Concur 知之甚少,也是投资人告诉我们之后,我们才开始注意和研究这家企业”。2014 年在采访宝库在线的 CEO 王雪松时,他对牛透社的记者这样描述。

宝库在线,于 2014 年 4 月 1 日,完成了 1000 万美元的 A 轮融资,投资方为宽带资本、亚信联创。又于 2015 年 8 月 25 日,完成了数千万美元的 B 轮融资,投资方经纬中国。

这两笔融资正好分别发生在 SAP 收购 Concur 那年的 5 个月,以及之后的一年时间内。

2018 年,宝库在线被石基收购,改名为石基宝库。宝库创立于 2007 年,算是国内较早的商旅 SaaS 企业。

随后, 国内出现了易快报、云快报、汇联易、每刻报销、分贝通等一系列的报销主题的 SaaS 创业企业。它们大多以费用报销为入口,提供预算、报表、差旅、发票、记账等服务。

2018 年,沉寂近 2 年的 SaaS 突然又迸发出活力。

要知道从 2016 年下半年到 2018 年,这两年里,很多投资人都处于观望状态,紧捂着口袋看行业的下一步发展,直到腾讯和百度相继调整架构之后, To B 市场才又“活过来”。我们一直称之为“巨头带节奏”。

在那之后,多家以财税为主题的厂商拿到了大笔融资,其中有易快报、云帐房和慧算账。

紧接着,人力资源主题的 SaaS 厂商也相继拿到了融资,其中有易路软件、薪人薪事、喔趣和盖雅工场。这些投资里,也相继出现了国内和国外大基金的身影,高瓴资本和老虎基金频频登场。

这两个主题相继火热的背后,其实是财税政策的收紧和调整,合规变成了刚需,从而推动了财税领域 SaaS 的爆发;财税政策收紧和中美贸易两层压力之下,企业的人力成本居高不下,企业会采用人力资源 SaaS 来精细化管理人力,以提升员工的效率。

为何文章谈商旅 SaaS 却提到了财税和人力两个领域,那是因为商旅 SaaS 一端连着费用,一端连着人力。

在 Concur 的官网上有这样一段话:

低效的差旅与费用管理流程不仅会困扰员工,还会导致您缺乏必要的可视性和洞察力,无法了解资金流向。明智的财务人员正在积极解决这些问题,他们利用技术简化流程,将挑战转变为机遇。以下的五大挑战在您的企业常见吗?

票据丢失

违规支出

逾期递交费用报告

容易出错的电子表格

缺乏支出可见性

国内的差旅 SaaS 通常都解决了以上的五个难题。

To C 闯入 To B 领地

“To C 和 To B 的边界正在模糊化”,这在几年前都已经谈过了。边界的消失,导致本来并无太大关联的 To C 和 To B 正在产生越来越多的竞合关系,这个现象大概率发生在 B2B2C 领域,能够直接触达 C 端用户使得两者产生竞争。

这一现象,最早显现在餐饮 SaaS 领域。美团和二维火的竞争就是缘于 To C 和 To B 在点餐支付层面的竞争,导致美团从 C 端直接进军 B 端。(参阅文章:《从 To C 到 To B ,美团已兵临城下》)

在商旅 SaaS 领域同样也出现了这样的态势。携程、阿里、滴滴,三家本来是做消费级市场的互联网公司,分别推出了携程商旅、阿里商旅和滴滴企业版。

这背后的原因看似:一是消费市场的格局之争初定,二是企业端的商旅市场让互联网公司不得不提前布局。

据商务旅行和商务会议组织全球商务旅行协会统计并发表的商旅报告显示, 2017 年我国商旅管理市场的消费达三千多亿美元,增长指数呈 8% 以上。2018 年半年商旅管理市场规模已超过三千七百亿美元,增长率直奔 9%。

2017 年中国在线商旅市场的交易规模约为 7426 亿元,这一方面佐证了我国商旅市场支出费用极大,另一方面也揭示了我国商旅由线下转变为了线上的模式。

而这,才是商旅 SaaS 市场 To C 和 To B 白热化竞争背后原因。

能力、通道还是工具?

2018 年,崔牛会帮一家上市公司做 SaaS 选型,其中就有一家 SaaS 商旅的创业公司参加了选型会。

选型方企业 CIO 的话让人印象深刻,在那家商旅 SaaS 讲完自己的方案之后,CIO 说:“我们企业已经有了成熟的费控管理体系和应用系统,我只看到了你产品里对接外部资源的能力,这块资源我是需要的。”

CIO 的话很直接,他说的资源就是对接各平台的能力,但是却从企业需求的角度把商旅 SaaS 领域分成了几类。

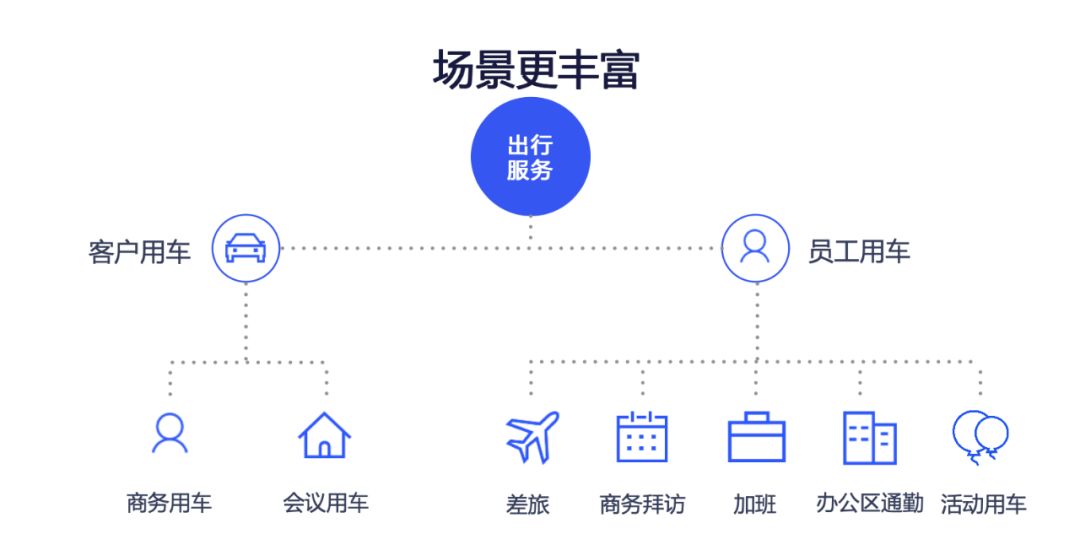

一个是提供能力输出型 SaaS,比如滴滴企业版,有优质的场景化企业用车服务,这类能力直接进入接口,可以直接与企业的信息系统对接,也可以直接与通道商对接,目标是把自己内化于无形;

把出行服务一点打透,并把用车的场景挖掘出来,以提供自身的底层能力。

从目前看,滴滴企业版已经服务了 30 万家企业,服务用户超过了 1700 万人。

二是通道型 SaaS,比如携程商旅、阿里商旅,他本身并没有酒店、机票、车辆资源,而是通过接口整合了各种资源,提供给企业使用;

三是管理工具类 SaaS,这类企业则是提供了完整的费控管理体系,商旅只是其中的一部分,解决企业费用管理的问题。

管理的范畴有大有小,能力输出型 SaaS 其实也有资源管理的能力,范畴较多基于他们自己提供的场景服务。比如滴滴企业版,在发票、数据、合规等方面已经具备较好的出行管理能力,同时仍然会跟第三类管理工具打通,与企业进行对接。

其实,还有一类厂商值得一提,有点类似于通道之上的通道。这类产品把自己定义为企业钱包,把各类商务场景的资源(酒店、机器、用餐、外卖、出行)一站式整合,并给企业提供一张票,让企业告别报销。类似在各大平台构建了一个新的针对商家和人群的平台。

小结

在能够触碰到 C 端的领域里,创业者未来都有可能面临原本盘踞 C 端互联网巨头和新兴互联网创业者的竞争。这与 C 端是否连着支付无关,某种意义上是一场抢占入口的战争。

协同领域钉钉、企业微信和飞书的进入,餐饮领域美团的进入,商旅领域携程、阿里和滴滴的进入,甚至在互联网招聘领域互联网公司向 B 端的渗透。

在可见的未来里, To B 可能会开始面对 To C 携流量的降维攻击,那 To B 用一招“懂行业”,能完成逆袭吗?